Как устроена сеть МФО — серийных "выселяторов"

"Черные кредиторы" за 5 лет "отжали" больше 500 квартир у должников в Москве и окрестностях

Оригинал этого материала© Meduza, 17.05.2019, Выселяторы, Фото: trtsud.ru, leta.lv, Иллюстрации: Meduza

Иван Голунов

В Москве и окрестностях действуют «черные кредиторы» — микрофинансовые организации (МФО), которые обманом захватывают жилье должников. «Медузе» удалось обнаружить около 500 квартир, потерянных своими владельцами за последние пять лет — без решения суда. Однако простым «отжимом» жилплощади схема не ограничивается: возможно, это лишь один из элементов международной системы по отмыванию денег. Специальный корреспондент «Медузы» Иван Голунов выяснил, как устроен этот рынок.

Летом 2015-го у сотрудницы московской консалтинговой компании Наталии Смельницкой обнаружили онкологическое заболевание. Несмотря на получение государственной квоты, ей понадобились дополнительные деньги на операцию. Она взяла потребительский кредит на три года в размере 2,7 миллиона рублей под ставку 36% годовых в «Совкомбанке» — с ежемесячным платежом в 80 тысяч рублей. Операция прошла успешно.

Наталия регулярно вносила платежи по кредиту, но ее смущала высокая ставка. Коллега посоветовал ей перекредитоваться у частных ростовщиков. Она договорилась с компанией «Центр займов 365» о рефинансировании своего кредита по более низкой ставке — 28% на год, но под залог ее четырехкомнатной квартиры на Ярославском шоссе.

По словам Наталии, в момент подписания документов сотрудники компании создавали искусственную суету: ее торопили, когда она читала документы; из стопки подписанных бумаг менеджер вынимала листы и говорила, что договор испорчен; распечатывала страницу заново и просила подписать повторно. Примерно полгода Наталия платила 80 тысяч в месяц, но однажды просрочила на несколько дней из-за того, что ей вовремя не выдали зарплату.

Вечером 26 декабря 2016 года Наталии позвонили в дверь. Сотрудник «Центра займов 365» Антон Титов заявил, что из-за просрочки ее квартира теперь принадлежит «Центру займов 365». Однако, успокоил Наталию Титов, она может в ней оставаться до того момента, пока не вернет кредит, — нужно только заключить договор аренды квартиры. 35 тысяч рублей каждый месяц требовалось перечислять на банковскую карту некоей Натальи Ковалевой (впоследствии выяснилось, что она работает в агентстве недвижимости «Единая городская служба недвижимости»). Наталия попыталась связаться с «Центром займов 365»; телефоны компании не отвечали. Работодатель Смельницкой, узнав о ее проблемах, попытался погасить ее заем — и не смог этого сделать: деньги возвращались со счета компании.

Уже в феврале 2017 года «Центр займов 365» продал квартиру Смельницкой, а в августе 2017-го Смельницкая проиграла иск о выселении ее семьи из квартиры. В квартире помимо Наталии были прописаны ее бывший муж и две дочери, 13 и 22 лет. Органы опеки не возражали против выселения несовершеннолетней дочери.

В декабре 2018 года судебные приставы пришли выселять семью. Во время выселения интересы нового собственника представляла его мать — сам владелец квартиры находится в СИЗО по подозрению в незаконном хранении наркотиков, рассказала Смельницкая (это подтвердил источник «Медузы» в правоохранительных органах). После выселения семьи их вещи остались в квартире, ее опечатали. Спустя несколько дней Смельницкая заезжала к соседям и обнаружила, что печати сорваны, а из квартиры доносятся звуки — будто кто-то крушит мебель. Вызванный наряд полиции задержал нескольких человек, которые утверждали, что помогали вывозить вещи.

Сейчас квартира, где жила Смельницкая, вновь опечатана. УВД Центрального округа Москвы (там располагался офис «Центра займов 365») проводит доследственную проверку по поводу мошенничества. При этом в Мытищах против «Центра займов 365» уже возбуждали уголовное дело по статье «Мошенничество» — хотя оно пока ничем не закончилось, а областная прокуратура несколько раз пыталась его закрыть.

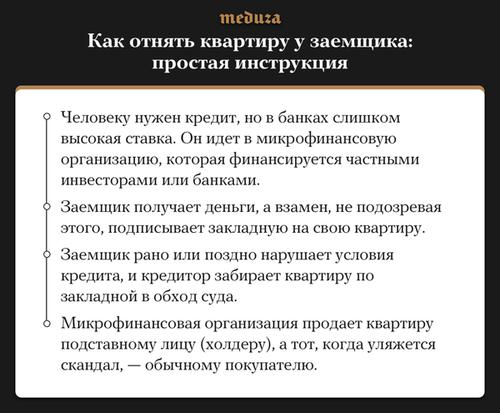

Как работают "левые" кредитные схемы

«Центр займов 365» — не единственная компания, которая занималась похожими схемами отъема квартир; «Медузе» удалось найти несколько десятков аналогичных контор. Как правило, такие предприятия работают не больше полутора лет, а затем регистрируется новое юрлицо. По подсчетам «Медузы», в Москве и ближайшем Подмосковье таким образом лишились жилья как минимум 500 семей.

Их истории практически одинаковые. Во время подписания документов на выдачу кредита под залог недвижимости клиент подписывает закладную на квартиру или договор купли-продажи квартиры. Заемщикам объясняют, что это что-то вроде ипотеки (иногда называют это лизингом) — когда квартира находится в залоге у банка до полной выплаты кредита. Однако схема принципиально отличается от банковской ипотеки, где после просрочек платежей и визитов коллекторов квартиру забирают по решению суда, а затем продают с аукциона по максимальной цене. В случае микрофинансовых компаний на этапе получения займа жертвы подписывают доверенности и документы, которые могут лишить права собственности без судебного решения: квартира переходит посредникам, клиент остается ни с чем.

Жертвам «черных кредиторов» удавалось вернуть свои квартиры очень редко. Например, у одного заемщика обнаружился диагноз «шизофрения», на основании чего судья признал сделку с недееспособным лицом ничтожной. В одном из случаев, который закончился хорошо для заемщика, решение суда почти полностью повторяло рассказы других потерпевших: «В офисе [„Центра займов 365“] подписывался большой объем документов, при этом он [заемщик] мог, не читая, в составе многочисленных ранее им согласованных документов подписать и соглашение об отступном [на квартиру]. Однако намерения передавать квартиру ответчику у истца не было, о чем в том числе свидетельствует факт отсутствия согласия супруги», — установил Дорогомиловский районный суд, признавший соглашение об отступном на квартиру недействительным. Решение суда в пользу пострадавшего, вероятно, объясняется его высоким социальным положением: источник «Медузы», знакомый с делом, говорит, что истец — ветеран спецслужб.

Лишаются своей недвижимости даже те клиенты, которые не допускают просрочек. У Светланы Подъельской сгорела любимая дача, дети обещали помочь с восстановлением. Но она решила взять ситуацию в свои руки и обратилась за кредитом на 600 тысяч рублей под залог своей квартиры в Международное кредитное бюро (МКБ) в Братеево, которое нашла по рекламе в интернете. Она ежемесячно погашала заем, а через полтора года ей позвонил ее менеджер из МКБ и сообщил, что ей как «хорошему заемщику» компания предоставляет «кредитные каникулы» на два месяца. На третий месяц она снова начала платить. Но вскоре на пороге ее квартиры появился человек, представившийся новым собственником квартиры. Менеджер МКБ отрицал, что звонил ей, никаких подтверждающих документов о «кредитных каникулах» у нее не было — а в договоре займа было указано, что в случае двухмесячной просрочки выплат залоговая недвижимость переходит в собственность компании. Аналогичная история произошла с еще несколькими заемщиками Международного кредитного бюро.

Квартиру Подъельской продали безработному Денису Балуеву. На суде Балуева попросили предъявить источник средств для покупки жилья. Он долго отказывался, но потом принес дополнительное соглашение к кредитному договору с микрофинансовой компанией «Столичные кредиты» (документ есть в распоряжении «Медузы»). Сумма кредита в нем не указана; кредит выдан по необычно низкой ставке — 14%. Компания «Столичные кредиты» делит юридический адрес с МКБ, а возглавляет ее один из сотрудников Международного кредитного бюро, гражданин Латвии Иван Дубина. Все трое учредителей «Столичных кредитов» — тоже граждане Латвии. По адресу офиса МКБ и «Столичных кредитов» зарегистрированы еще несколько компаний — тоже принадлежащих гражданам Латвии, сотрудникам МКБ, — у каждой из которых свой функционал. Например, в пользу ООО «Мосаренда», как правило, отчуждаются права на недвижимость заемщика.

Судебные слушания по делу Подъельской продолжаются. На одном из заседаний Нагатинского суда, где слушается дело, представителем покупателя ее квартиры Дениса Балуева по доверенности пришел Александр Логинов. Он хорошо знаком многим заемщикам: именно Логинов руководил силовым выселением должников МКБ и «Центра займов 365» из их бывших квартир. В декабре 2018 года Логинова судили по нескольким статьям, в том числе за самоуправство и умышленное причинение вреда здоровью легкой и средней тяжести, — и приговорили к полутора годам колонии-поселения. Дочь Логинова Галина Киева раньше работала сотрудником Росреестра, где занималась оформлением сделок по недвижимости, а с начала 2010-х годов занимает должность председателя третейского суда по экономическим спорам. Именно третейский суд упоминался в качестве места для разрешения споров между заемщиками и МКБ в первые годы существования этой схемы.

Из всех компаний, выдававших займы под залог недвижимости, которые удалось найти «Медузе», Международное кредитное бюро лидирует по числу пострадавших. Бывшие клиенты обнаружили 99 случаев, когда заемщик компании лишался квартиры, еще в нескольких случаях бывших собственников жилья, бравших займы в МКБ, найти не удалось. Основная клиентура подобных предприятий — люди в возрасте, лишенные внимания родственников, и представители других социально незащищенных групп. Даже в более благополучных ситуациях кредитные менеджеры стараются внести разлад в отношения с родственниками. Светлана Подъельская вспоминает, что менеджеры рекомендовали ей не рассказывать о кредите своим детям, утверждая, что у молодежи негативное отношение к кредитам, а сумма небольшая. Сыновья Подъельской узнали о том, что их мать обращалась в микрофинансовую организацию, только когда им позвонили соседи, рассказав, что дверь в ее квартиру срезают представители нового собственника.

Зачастую родственники не могут самостоятельно узнать о том, что квартира находится в залоге по кредиту. Микрофинансовые организации не регистрируют данные о залоге в Росреестре. Актер Сергей Фролов, чья история активно обсуждалась в марте 2019 года, узнал о кредите своей матери спустя несколько лет после ее смерти — обнаружив, что квартира, перешедшая ему по наследству, продана с торгов. Оказалось, что его мать перед смертью взяла в МКБ кредит на 600 тысяч под 28% годовых. Она не могла себе его позволить: ее пенсии не хватило бы на погашение ежемесячного платежа; в пакете документов на получение кредита есть справка о доходах с суммой, значительно превышающей размер ее пенсии. Пожилая женщина не смогла выплачивать платежи в срок, поэтому для погашения задолженности ей предложили оформить заем на 1,2 миллиона рублей под залог квартиры. После смерти матери Фролова представители МКБ признали долг невозвратным и получили взамен квартиру.

При чем тут Латвия

Улыбчивого кредитного менеджера Сергея с балтийским акцентом Подъельская узнает по фотографии в латвийской деловой газете Dienas Bizness («Ежедневный бизнес»), где опубликовано интервью главы компании West Kredit Сергея Маликова (латвийская версия имени — Сергейс Маликовс) под заголовком «Теряя ABLV, мы теряем лучших». В интервью Маликов критикует политику правительства Латвии в отношении банков, в которых открыты счета граждан из стран бывшего СССР. «Это геополитика. В наши дни американцы не позволяют гражданам бывшего СССР — россиянам, белорусам, украинцам — чувствовать себя комфортно со своими деньгами. Следует понимать, что это действие было направлено не против акционеров какого-либо банка, а против его клиентов, которые хотели его ограничить, — говорил он. — Какова модель этих банков-нерезидентов? Деньги собирают с территории бывшего СССР просто потому, что здесь тихо и спокойно. Они инвестируются в ценные бумаги, или кредиты выдаются тем же нерезидентам, которые не хотят брать кредиты в скандинавском банке. Эту модель хотят ликвидировать».

Через неделю после заявления банк начал процедуру ликвидации — а власти Латвии потребовали от банков сократить долю клиентов-нерезидентов. По данным регулятора, 36,7% всех банковских операций в Латвии совершают офшорные компании; среди тех, которые открыли нерезиденты, эта доля еще выше — 44,5%. Латвийские банки были важной частью схемы по выводу денег из России. В расследовании «Новой газеты» и OCCRP под названием «Ландромат» описана схема, с помощью которой из России за три года было выведено больше 18 миллиардов долларов. Клиентами латвийских банков в основном становились россияне, которые не могли открыть счета в Швейцарии и других более престижных юрисдикциях.

Одним из крупнейших пострадавших от политики по сокращению счетов нерезидентов стал банк Rietumu, активы которого за девять месяцев уменьшились на 46,3%, или 1,441 миллиарда евро, — до 1,674 миллиарда евро. Пятый по величине банк в Латвии Rietumu (в переводе с латышского — «Западный») был создан в 1992 году. Основные владельцы — фактически одна семья: Леонид Эстеркин и Аркадий Сухаренко, женатый на сестре Эстеркина.

Сергей Маликов — основатель микрофинансовой компании Mateks Credit, которая с 1995 года занимается выдачей займов под залог недвижимости в Латвии (позже была переименована в West Kredit). Основным кредитором Mateks Credit был тот самый банк Rietumu, который в 2008-м открыл компании кредитную линию на 20 миллионов латов (примерно 28 миллионов евро), в 2011-м выдал дополнительный кредит на восемь миллионов евро, а в 2016-м — еще на 24 миллиона евро.

Согласно отчетности, Mateks Credit получала кредиты не только от банков. В 2009 году компания получила заем на 1,1 миллиона евро под 10% годовых от британской компании Adovert Consult LLP, указано в годовом отчете West Kredit за 2011-й. По данным британского реестра, Adovert Consult создана за несколько месяцев до выдачи займа — и вскоре после возврата займа ликвидирована. Ее владельцами были указаны две офшорные компании из Белиза — Advance Developments Limited и Corporate Solutions Limited, фигурировавшие в нескольких расследованиях, посвященных сети британских компаний, через которую отмывались 2,9 миллиарда долларов — эти деньги поступили из стран бывшего СССР.

Как и в России, работа компании Mateks Credit в Латвии сопровождалась скандалами, связанными с силовым выселением должников. В одном из случаев для «очистки» жилплощади Mateks наняла охранную компанию, сотрудники которой ворвались в дом к беременной женщине и распылили перцовый газ, в другом случае — демонтировали окна и двери в доме, чтобы выселить жильцов. В конце 2000-х вокруг компании наступил репутационный кризис; помимо этого, претензии к ней предъявлял государственный Центр защиты прав потребителей (латвийский аналог Роспотребнадзора), а также ужесточалось законодательство по выдаче кредитов.

В 2011 году Маликов с двумя другими гражданами Латвии создали в России компанию «Международное кредитное бюро» — то самое МКБ, которое занималась выдачей «левых» кредитов москвичам под залог их квартир. Еще один основатель МКБ Андис Анспокс в нулевые в Риге был секретарем общественной организации «За латвийское общество без гомосексуалистов». Одним из основателей организации был адвокат Андрис Бауманис, которого латвийская полиция подозревала в подкупе судьи.

Квартиры первых российских заемщиков МКБ переходили в личную собственность Маликова, и, по данным Росреестра, он тут же закладывал их банку Rietumu в обеспечение личного кредита на 750 тысяч долларов. В 2013 году Rietumu открыл кредитную линию на 20 миллионов евро российской компании «Международное кредитное бюро», следует из документов, которые есть в распоряжении «Медузы». Банк Rietumu не ответил на вопросы «Медузы».

Собрания собственников российской компании МКБ, согласно документам, проходили в Риге в здании по улице Элизабетес, 8. По данным торгового реестра Латвии, Маликов — владелец компании Elizabetes 8, которая занимается управлением недвижимостью. Партнер Маликова в этой компании — бывший замглавы экономической полиции Риги Нил Журавлев, покинувший пост после коррупционного скандала, связанного с приобретением им дорогой недвижимости и авто в период госслужбы. После отставки Журавлев возглавил федерацию бокса Латвии и несколько раз выдвигал свою кандидатуру на региональных выборах. Сергей Маликов тоже интересуется политикой: в частности, он финансировал социал-демократическую партию «Согласие», которую возглавляет бывший мэр Риги Нил Ушаков. Маликов не нашел времени ответить на вопросы «Медузы».

Снова в Россию

У Международного кредитного бюро много общего с другой кредитной организацией — Московской залоговой компанией (МЗК), действующей по похожим принципам. Осенью 2016 года на ютьюбе появились видеоролики с некоего совещания, на котором обсуждается, как объяснять клиенту необходимость подписать закладную на квартиру — и выдавать ему неполную копию договора о займе. На видеозаписи не упоминается название компании, однако Московская залоговая компания через суд добилась блокировки ролика на территории России. Лицо сотрудника, проводившего инструктаж, разглядеть невозможно — но несколько клиентов МЗК, с которыми пообщалась «Медуза», утверждают, что это заместитель генерального директора МЗК Николай Чигарев.

В 2015 году обе компании начали часто мелькать в СМИ: обманутых должников набралось достаточно для публичного скандала. МКБ и МЗК подавали в суды иски о защите чести и достоинства (в том числе против телеведущего Владимира Соловьева), но раз за разом проигрывали. В ноябре 2015 года владельцем МЗК стала офшорная компания Lordena Ventures, зарегистрированная на Британских Виргинских островах.

Эта организация фигурирует в расследовании OCCRP о «Панамском архиве», основанном на утечке документов из регистрационной компании Mossack Fonseca. Согласно документам, Lordena Ventures имела представительство в Латвии: офис располагался в здании банка Rietumu в Риге, в качестве представителя компании была указана сотрудница банка Оксана Утенкова.

Как выяснилось из этого расследования, Утенкова была представителем более чем полутора тысяч офшорных компаний, офисы которых были зарегистрированы в здании банка. Одна из таких компаний фигурировала в коррупционных схемах между шведским подразделением машиностроительной корпорации Bombardier и властями Азербайджана. Вскоре после публикации «Панамского досье» банк Rietumu заблокировал счета подозрительных компаний и заявил, что Оксана Утенкова больше не работает в банке.

По данным ЕГРЮЛ, через два дня после публикации «Панамского архива» компания Lordena Ventures отказалась от своей доли в МЗК. Сегодня основным владельцем МЗК указан Константин Ильин (через ООО «Ноябрь холдингс»). По этому же адресу зарегистрирована компания «Октябрь холдингс», принадлежащая его сыну — Александру Ильину. С 2016 года Ильин-младший работает заместителем гендиректора инвесткомпании «ВЭБ Капитал», принадлежащей госкорпорации «Внешэкономбанк». Одним из проектов ВЭБа была санация банка «Глобэкс», его дочерней инвесткомпании «Глобэкс капитал» и ряда других проектов. Ильин как представитель ВЭБа входил в советы директоров часового завода «Слава» (девелоперский проект в начале Ленинградского проспекта) и оренбургской птицефабрики «Уральский бройлер». В мае 2015 года менеджмент Внешэкономбанка решил продать 50% «Глобэкс капитал» компании «Октябрь холдингс», принадлежащей Николаю Чигареву, заместителю гендиректора МЗК — а через несколько месяцев владельцем «Октябрь холдингс» стал Александр Ильин.

«Александр Ильин был уволен летом 2018 года. ВЭБ.рф не имеет отношения к бизнесу по выдаче микрокредитов физлицам», — объяснил «Медузе» представитель ВЭБ.рф (новое название Внешэкономбанка).

Последнее упоминание в СМИ «Глобэкс капитал» связано с планами компании по покупке офисного здания «Ростелекома» на Зубовской площади (сделка не состоялась). Летом 2018 года компания размещала объявление о вакансии юриста, среди должностных обязанностей упоминалось: «Представление интересов компании в судах по делам о взыскании задолженности по договорам займа (ипотечное кредитование), о признании прав собственности; обжалование действий должностных лиц, в том числе судебных приставов».

В ноябре 2017 года по подозрению в мошенничестве арестовали генерального директора МЗК Игоря Алексеева, заместителя гендиректора МКБ Романа Гусельникова (он появлялся в ролике с «инструктажа» для сотрудников кредитных компаний) и президента ООО «Вест Бэнк» Илью Красневского. Последняя организация на 99% принадлежит кипрскому офшору Westbanq Limited, который теперь владеет российской МКБ и латвийской West Kredit. После проведения в 2018 году в Латвии кампании деофшоризации Сергей Маликов признал, что он является единственным бенефициаром Westbanq Limited.

Среди пострадавших от действий Гусельникова, Алексеева и Красневского — Елена Кульнева. Она взяла кредит в Московской залоговой компании, заключив договор купли-продажи квартиры и ее последующей аренды с Сергеем Маликовым. Кульнева проиграла гражданский иск о признании договора купли-продажи квартиры недействительным, но была признана потерпевшей по уголовному делу о мошенничестве. Еще один потерпевший — человек, который получил заем, несмотря на диагноз «шизофрения», заключив договор дарения квартиры Гусельникову (тот самый случай, когда сделка в суде была признана ничтожной; «Медуза» знает, кто этот человек).

В марте 2019 года Тверской суд Москвы арестовал еще четверых сотрудников микрофинансовых организаций, выдававших займы под залог недвижимости, «Мск групп» и «Парнас» — Олега Чернегу, Андрея Шкарлета, Юлию Лысак и Олесю Сухареву. Следствие по обоим делам ведет следователь Главного следственного управления Следственного комитета Станислав Серебряков.

Сухарева, как и Гусельников, фигурировала в сделках, которые заключали МКБ и МЗК. На суде по аресту Сухарева заявила, что вины не признает и была лишь «свидетелем передачи денег». На сленге сотрудников микрофинансовых организаций (МФО) они исполняли функцию брокера — сотрудника, который разыскивает клиента и курирует его до заключения сделки.

Одним из каналов привлечения клиентов Гусельникова была компания «Ваш брокер», учрежденная им и Людмилой Тимашовой. В 2017 году, после возбуждения уголовных дел в отношении Гусельникова, он вышел из состава учредителей, а компания, поменяв название на «Правоактив», теперь предлагает услуги по «списанию долгов перед банками и МФО». По данным ЕГРЮЛ, брат Людмилы Тимашовой Ярослав владеет кредитным брокером WinFin, ранее ему принадлежал еще один брокер «Единый кредитный сервис». В некоторых случаях Гусельников также выполнял роль «холдера», оформляя на себя «проблемные» квартиры до подготовки их к продаже.

В офисе Московской залоговой компании теперь зарегистрирована компания «Залоговый центр „Риэлти капитал“», предлагающая займы под залог недвижимости. Ее владелец — риелтор Максим Лазыкин, участвовавший в ряде сделок, связанных с МКБ.

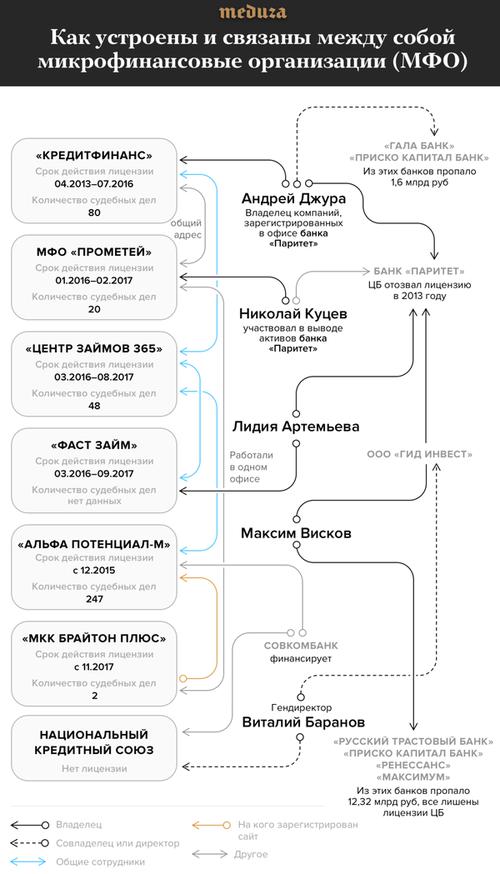

Как микрокредитные организации связаны между собой

Средний срок жизни микрофинансовой организации, выдающей займы под залог недвижимости, — год-полтора. Стоимость готовой микрофинансовой компании, уже внесенной в реестр Центробанка, — от 140 до 250 тысяч рублей, в зависимости от истории предприятия. Многочисленные объявления о продаже готовых МФО можно встретить на специализированных форумах. У этих компаний меняются названия, но прежними остаются коллектив компании, «холдеры» и частные инвесторы, чье финансирование компания привлекает для выдачи кредитов.

Компания «Центр займов 365», где брала заем Смельницкая, была создана в феврале 2016 года Анной Сухановой. По данным «СПАРК-Интерфакс», Суханова учредила 21 микрофинансовую компанию. Объявления о продаже некоторых из них «Медуза» нашла в интернете. Спустя несколько месяцев после регистрации владельцами «Центра займов 365» стали Антон Величко и гражданка Латвии Юлия Калинина.

Смельницкая — один из первых заемщиков «Центра займов 365», она заключила договор под номером четыре. Как установила «Медуза», за период с лета 2016 года по февраль 2018-го «Центр займов 365» заключил еще как минимум 67 договоров займа. «Медуза» проверила в базе Росреестра данные по собственности клиентов компании: из 37 заемщиков 25 продали свою собственность вскоре после получения кредита. В 15 случаях новым собственником становился «Центр займов 365», по два случая приходятся на сотрудника «Центра» Антона Титова, гендиректора компании «М2-Лизинг» Анатолия Фундобного и сына управляющего директора страховой компании «Капитал лайф» Владислава Снопка. По данным картотеки Мосгорсуда, Владислав Снопок — покупатель еще минимум двух квартир, ранее принадлежавших должникам другой микрофинансовой организации «КредитФинанс». Снопок не ответил на вопросы «Медузы».

В пакете документов по квартире Смельницкой, который сотрудники «Центра займов 365» подали в Росреестр для ее переоформления, по ошибке оказалась часть документов на другую квартиру, принадлежащую должнику другой микрофинансовой компании «Фаст займ». Эту компанию возглавляет 25-летняя гражданка Белоруссии Алина Пикулик. Ранее Пикулик была «холдером» минимум одной квартиры, прежде принадлежавшей заемщикам «КредитФинанс».

Как связан "КредитФинанс" с другими МФО

Компания «КредитФинанс» занималась выдачей займов под залог недвижимости, однако в конце 2016 года приостановила свою работу и начала процедуру банкротства. Ключевые сотрудники «КредитФинанса», до этого работавшие в компании «Прометей» (зарегистрирована по одному адресу с «КредитФинанс»), перешли на работу в «Центр займов 365».

По данным ЕГРЮЛ, владельцем «КредитФинанc» в период активной выдачи займов был Андрей Джура. До микрофинансового бизнеса Джура владел несколькими банками — «Галабанк», «ПрискоКапиталбанк» (лишены лицензии по решению ЦБ), а еще — несколькими компаниями, зарегистрированными в офисе банка «Паритет». Владелец МФО «Прометей» (где ранее работали сотрудники «КредитФинанса») Николай Куцев участвовал в выводе активов у банка «Паритет» — незадолго до отзыва лицензии ЦБ. Владельцем «Фаст займа» была Лидия Артемьева, которая ранее также владела долей в «Паритете». Еще одним владельцем «Паритета» был Максим Висков, ему также в разное время принадлежали «Русский трастовый банк», банки «Ренессанс» и «Максима» (у всех Центробанк отозвал лицензию из-за участия в схемах по легализации доходов и выводу средств за границу). Долей в НКО (небанковская кредитная организация) «Паритет» Максим Висков владел через ООО «Гид инвест», которую возглавлял Виталий Баранов — он ранее работал в «КредитФинансе». В марте 2019 года Баранов разместил объявление о привлечении инвесторов в компанию «Национальный кредитный союз» для «участия в кредитовании физических лиц под жилую и коммерческую недвижимость», гарантируя доходность 24% годовых и дополнительный доход от продажи имущества.

«Центр займов 365» тоже привлекал не только заемщиков, но и инвесторов. На уже не работающем сайте «Центра» потенциальным инвесторам предлагали следующие условия: 18% годовых под обеспечение закладными на недвижимость заемщиков «Центра». Из документов, которые есть в распоряжении «Медузы», известно, что этим предложением воспользовался, например, Кирилл Рязанов, сын бывшего зампреда «Газпрома» Александра Рязанова. Еще один инвестор «Центра займов 365» — Сергей Житченко, один из крупнейших предпринимателей на территории Рузского района. Ему принадлежат несколько рынков, торговая недвижимость, популярные рестораны, а также территория вокруг крупного мусорного полигона в Подмосковье «Аннино». Большинство своих активов бизнесмен получил начиная с 2014 года, когда Рузский район возглавил адвокат из Тюмени Максим Тарханов. В начале 2019-го Тарханов перешел на работу в мэрию Москвы, где контролирует работу районных управ.

Еще один инвестор «Центра займов 365» — директор по развитию розничного бизнеса банка «Финсервис» Юрий Дьячков — также связан с Рузским районом. В 2017 году Дьячков вместе с администрацией Рузского района создали фонд поддержки храма «Всецарица» в селе Нововолково. Помимо этого, у Дьячкова есть собственный бизнес по выдаче микрозаймов — микрокредитная компания «Северо-Западное партнерство», которая занимается выдачей займов через интернет-сайт. Кирилл Рязанов, Сергей Житченко и Юрий Дьячков не ответили на вопросы «Медузы».

Закон против "выселяторов"

В начале мая на сайте HeadHunter появилось объявление о вакансии «выселятор» с зарплатой до 160 тысяч рублей. Среди основных обязанностей: «Взыскание просроченной задолженности по кредитному продукту с залогом недвижимости, организация выселения должников из объекта залога». Вакансию разместила микрофинансовая организация «Брайтон плюс». Компания называет себя одним из лидеров кредитования под залог недвижимости, утверждая, что выдает займов на 100 миллионов в месяц; среди ее преимуществ — «мощная финансовая поддержка инвестора». По данным ЕГРЮЛ, владельцы компании — четыре человека, для большинства из которых эта организация — первый опыт в бизнесе.

Сайт компании «Брайтон плюс» зарегистрирован на другое юридическое лицо — ООО «Альфа потенциал-М», которая также занимается выдачей микрозаймов. Среди собственников компании — владелец сети дешевых общежитий для рабочих «Мединар» Анатолий Грамаков и двое молодых людей без опыта в бизнесе. В описании компании на hh.ru указано, что она также является «лидером кредитования под залог недвижимости» и «совместным проектом с „Совкомбанком“». По данным базы залогов Федеральной нотариальной палаты, обе компании отдают закладные на квартиры своих клиентов в залог «Совкомбанку». В залоге у банка — 86 закладных на квартиры клиентов МКК «Брайтон плюс» и 272 — заемщиков «Альфа потенциал-М». «К бенефициарам банка компании не имеют никакого отношения, но являются клиентами банка. Мы не комментируем отношения и операции клиентов в силу банковской тайны», — заявила пресс-секретарь «Совкомбанка» Дарья Пивень.

Часть клиентов этих компаний также лишается своих квартир. В картотеке Мосгорсуда зарегистрированы 242 судебных разбирательства с участием «Альфа потенциал-М» и МКК «Брайтон Плюс». В судебных заседаниях интересы «Альфа потенциал-М» представляет юрист Георгий Поляков, ранее работавший в «Центре займов 365» и «КредитФинансе».

Эксперты считают, что отъему квартир через микрофинансовые организации способствует отсутствие регулирования этого рынка. «Годами под МФО выстраивался комфортный регуляторный режим — им не устанавливали ограничения процентной ставки для заемщиков, которая превышала 800% годовых. Законодательное регулирование не препятствует микрофинансовым организациям в использовании сомнительных схем по легализации доходов. Несколько лет назад был арестован владелец МФО, которые занимались обналичиванием материнского капитала. Требования ЦБ и контроль за деятельностью более двух тысяч МФО намного ниже, чем за 473 банками», — считает глава Международной конфедерации обществ потребителей Дмитрий Янин. «Микрофинансовые организации подпадают под действие закона „О противодействии легализации доходов, полученных преступным путем“, но степень контроля с стороны ЦБ и Росфинмониторинга за их работой явно ниже, чем за банками», — добавляет заведующий лабораторией финансовой грамотности экономического факультета МГУ Ростислав Кокорев.

Однако ситуация, похоже, начинает меняться. В апреле 2019 года в Думу внесли законопроект, запрещающий микрофинансовым организациям выдавать кредиты физлицам под залог недвижимости. Формально это поправки к законам «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и «О микрофинансовой деятельности и микрофинансовых организациях». Судя по списку соавторов, у законопроекта серьезные шансы на прохождение: его выдвинули среди прочих спикеры обеих палат Федерального собрания Вячеслав Володин и Валентина Матвиенко.

© "Новая газета", 12.10.2018, "Мне пообещали: будешь жить под скамейкой", Фото: via "Новая газета"

Микрофинансовые организации выдают собственникам жилья кредиты под залог недвижимого имущества, а потом выгоняют их на улицу. Как работает мошенническая схема

Ольга Путилова

25 июня в подмосковной Лобне многодетную семью Стариковых выкинули из квартиры на улицу. Как и было обещано, без предупреждения, чтобы сочувствующие не успели собраться. Утром у дома № 4 по Лобненскому бульвару выгрузилась внушительная бригада: судебные приставы, вооруженные автоматами бойцы спецназа — всего полтора десятка человек. И полдня не прошло, как все было закончено. Такая же участь ожидает еще несколько семей, имевших неосторожность взять кредиты в микрофинансовых организациях. А они с некоторых пор выдаются под залог недвижимого имущества — спасибо принятому 8 лет назад ФЗ № 151. Закон развязал микрокредиторам руки. И вот итог: 127 квартир было отнято с 2011 года у клиентов только одной подобной компании — «Международного кредитного бюро» («МКБ»). Все 127 квартир перешли в собственность самой МФО либо были оформлены на аффилированных лиц — «Мосаренду» и «Столичные кредиты». По другим сведениям, отнятых квартир более 300 на общую сумму порядка 2,4 млрд рублей.

В любой момент на улице вместе с дочерью и девятимесячной внучкой может оказаться москвичка Мария Новикова. Заем под залог квартиры она брала 4 года назад в уже упомянутом «МКБ». Сегодня службой судебных приставов квартира выставлена на продажу.

Из центра города до Солнцевского проспекта ехать приходится больше двух часов. Среди типовых многоэтажек нахожу нужный дом и квартиру, в которой живут Новиковы. На входной двери — наклейка с детской мордашкой и просьбой не звонить: в квартире маленький ребенок. Единственная комната разделена шторой. С одной стороны — импровизированная взрослая спальня, с другой — детская кроватка. Лоджия, на которой сушится белье, небольшая кухня, совсем крохотный коридор. Вся квартира — 38 кв. метров. Мария рассказывает, что квартиру эту она — воспитанница детского дома — получила еще при СССР в 1987 году. После смерти мужа 12 лет назад они с дочерью Елизаветой остались одни, девочка тогда еще училась в школе. Сейчас Лизе 28, она уже сама мама.

В «МКБ» Марию привел один из тех, кто «сочувствует» профессионально: выслушал, повздыхал и, как бы случайно, вспомнил, что есть в его окружении люди, способные выручить финансово на весьма разумных условиях. В главном офисе «МКБ» на Цветном бульваре Марию с рук на руки передали брокеру по имени Игорь. И процесс пошел.

Исходные позиции на тот момент у потенциальных клиентов выглядели не ахти: одна — выпускница института в поисках работы, другая — пенсионерка. Однако кредиторы эту картину быстро подправили. Сначала Марию убедили оформить договор дарения: «Квартиру я в свое время приватизировала на себя, — рассказывает женщина. — Так они мне говорят: дочери своей подарите. Ну чтобы на нее оформить кредит. А я пошла как поручитель». После того как Елизавета стала единоличной владелицей недвижимости, ей «нарисовали» убедительную зарплату в некоей компании. Саму девушку в детали не посвящали. Добавлю: в той же компании «трудился» не один клиент «МКБ». А в июле 2014-го контора прекратила свою деятельность.

Дальше было еще интересней: сотрудники «МКБ» 500 тысяч рублей, которые просили Новиковы, дать им отказались. «Мне говорят: надо в залог квартиру отдавать, поэтому подписывайтесь на 1 млн 800 тысяч, за десять лет отдадите, — продолжает Мария. — Они нам с дочерью так все разложили, любой бы человек поверил. Дали почитать договор, по 28 тысяч нужно было выплачивать каждый месяц». Столь внушительный срок, собственно, и подкупил клиентов. Да и шансов получить кредит в обычном банке у них практически не было.

Даже если закрыть глаза на то, что размер займа превышал лимит, установленный для микрофинансовых компаний Центробанком, опустить другой существенный нюанс никак нельзя. Ведь заем «МКБ» выдало отнюдь не из собственных средств. Достаточно посмотреть выписку из ЕГРЮЛ, а из нее следует, что уставной капитал организации — 11 млн рублей — был внесен в качестве залога в пользу латвийского АО «Rietumu Banka» до полного исполнения обязательств по кредитному договору. Проще говоря, внеся залог, в этом же банке «МКБ» получило кредит с обязательством вернуть его до 1 марта 2015 года. Деньги же Новиковым были перечислены по договору от 31.03.2014. Это значит, что компания выдала заем из привлеченных от другой организации средств. Есть ли у нее лицензия, позволяющая осуществлять подобные операции, — большой вопрос. Что же до латвийского банка, то именно он появился здесь не случайно: учредители ООО «МКБ» Андис Анспокс и Сергейс Маликовс являются гражданами Латвии. А бизнес свой организовали в России, подключив высококвалифицированных специалистов. Те, в свою очередь, схему выстроили замысловатую, с массой юридических тонкостей, о которых обыватель даже не догадывается. А если попался на крючок, шансов соскочить с него практически нет. И вот что любопытно: пострадавшие от ООО «МСК-групп», «Парнаса», «Московской залоговой компании», «МКБ», «Лайнера», «Кредо», «Энергии» — то есть абсолютно разных организаций, с поразительным постоянством называют одни и те же фамилии.

Но вернемся к Новиковым. Когда они получили, наконец, реальные деньги, выделенная сумма начала таять буквально на глазах: 280 тыс. рублей запросил брокер, 200 тысяч — посредник, в 20 тысяч обошлась справка о мифической зарплате… На руках у заемщиц после всех выплат остался миллион рублей. Только через 10 дней после подписания договора им выдали график платежей — 11 абсолютно одинаковых строчек, все цифры в любой из них, что в апреле 2014-го, что в марте 2015-го, неизменны. Разобраться, как уменьшается сумма займа, невозможно даже с лупой.

В общей сложности Новиковы вернули почти 500 тысяч. А ровно через год им сообщили, что срок займа истек, отдать необходимо все и сразу. Тут-то и выяснилось, что 10-летний срок был зафиксирован только в предварительном договоре, в окончательном он сократился до года. Но заемщиков в свое время технично убедили, что оба документа абсолютно идентичны. А в апреле текущего года судебная финансово-экономическая экспертиза выдала следующее заключение: «Условия договора можно определить как кабальные или заведомо невыгодные для заемщика. Размер суммы основного долга и процентов, зафиксированных в графике платежей, не соответствует условиям договора». Все той же экспертизой кабальными были признаны еще несколько аналогичных сделок (редакция располагает заключениями).

После этого по логике вещей должны были возбудить уголовные дела. Не возбудили почему-то. Еще большее недоумение вызывает порядок цифр. Ведь если сложить сумму займа — 1,8 млн и размер обозначенных договором процентов — около 400 тыс., то Новиковы, чтобы закрыть кредит в течение года, должны были ежемесячно выплачивать не менее 183 тыс. рублей! Да кто же пойдет в МФО на таких условиях? Ведь они ставят заем в разряд невозвратных по определению. Но деятелей из «МКБ» подобный расклад, похоже, совсем не смущал. Более того, они объявили Новиковых злостными неплательщиками, так как 500 тысяч тело кредита не покрывали, только проценты.

Здесь стоит пояснить, что закрыть его, как бы клиент ни старался, нереально. Просто потому, что кредитору этого не надо, его конечная цель — квадратные метры, для получения которых заемщика целенаправленно загоняют в долги. В данной же истории ситуацию усугубил еще и резко подскочивший курс доллара. Кредит Новиковых, как, впрочем, и остальных клиентов, был привязан к этому курсу намертво. Следовательно, и долг рос в геометрической прогрессии. Стало понятно, что по-хорошему с кредиторами уже не разойтись. Один из руководителей «МКБ» Маликовс расписывал женщинам ближайшие перспективы: «По дешевке продадим вашу квартиру, под скамейкой окажетесь, бомжихой жить будешь — и еще останешься нам должна», — Мария вспоминает эти угрозы практически дословно. Женщина потребовала открыть камеры, ведь на записи, по ее словам, видно, как дочь обрабатывали и заставляли подписывать бумаги. После этого Марию просто перестали пускать в офис.

Сегодня со всеми штрафами, неустойками и процентами Новиковы должны 6,9 млн рублей. Три года длились судебные разбирательства с «МКБ», все заемщиками проиграны. На каком-то этапе Маликовс выступил с новой идеей. «Знаете, как он нам сказал? — продолжает Мария. — С мясом мы эту квартиру продадим. Как, говорю, с мясом? А он отвечает: вместе с вами». Звучит, дико, но продать квартиру с обременением в некоторых случаях действительно можно.

«Органы опеки, — спрашиваю я, — в курсе вашей ситуации?» А они, оказывается, не видят оснований защищать эту семью! Между тем выселение матери с несовершеннолетним ребенком происходит при участии как раз органов опеки и прокуратуры. Просто потому, что подобные решения имеют исключительный характер и выносятся судом. Но представители опеки судебные заседания упорно игнорировали. Если же верить гендиректору «МКБ» Сидоренко, квартиры с детьми его компания и не трогала вовсе. В письме, адресованном участникам круглого стола на тему антирейдерства, он утверждает, что «…ни в одном из переданных в залог недвижимом имуществе не проживали и не были зарегистрированы несовершеннолетние дети». Видимо, ребенок в квартире Новиковых — фантом. И для органов опеки — тоже.

А они в подобных случаях, как выясняется, весьма последовательны. Взять хотя бы историю оставшейся без жилья Юлии Стариковой. Заем они с мужем брали на ремонт квартиры, каждому из четверых детей обустроили отдельное место. Долг же отдавали исправно, пока не скакнул доллар. Как следствие — просрочки по платежам. А у деятелей «МКБ» на этот случай и план спасения был готов — в виде договора рефинансирования. Да вот только возвращать Стариковым после него пришлось вдвое больше: в сумму основного долга кредиторы включили внушительные пенни (договором предусмотрено, что если просрочено до 10 дней, то процент считается от суммы ежемесячного платежа, а если свыше — то уже от общего размера займа) и неоплаченные проценты по первому договору.

Когда ситуация дошла до крайности, Стариковых буквально «развели» на другой договор — лизинга. Его преподнесли как единственную возможность остаться в квартире. От клиентов требовалось лишь переоформить недвижимость на одну из предложенных надежных фирм и постепенно выкупать. На деле же так называемый лизинг оказался договором купли-продажи, а «надежная фирма» — аффилированным лицом под названием ООО «Мосаренда», которое и стало новым владельцем квартиры Стариковых.

Суды раз за разом принимали сторону кредиторов, а когда все шансы на оспаривание были исчерпаны, Юля записала видеообращение: «Выхода нет. У меня остался единственный шаг — я объявляю голодовку против правоохранительных органов, которые не хотят видеть состава преступления». Еще до начала акции Старикова направила несколько десятков писем по самым разным адресам — от президента страны и Генпрокуратуры до Госдумы и МВД России. Это была попытка обратить на проблему хоть какое-то внимание. В Управлении президента РФ по работе с обращениями граждан внимание обратили и перенаправили послание в администрацию губернатора Московской области, откуда оно пошло еще дальше: «Ваше обращение, — написали Стариковой, — направлено на рассмотрение в следующую организацию: Главное управление региональной безопасности Московской области».

Если в отношении «МКБ» будет возбуждено уголовное дело, у Стариковых появится реальный шанс вернуть квартиру. Но в большинстве случаев уголовные дела по системе «займ — залог недвижимости» до судебного разбирательства не доходят. А если и рассматриваются, то в гражданских судах. Сотни пострадавших уже который год требуют возбуждения именно уголовного преследования. Они сами собрали доказательства и необходимые документы, среди которых липовые расписки, поддельные договоры и прочие дурно пахнущие бумажки.

Видео из Лобни появилось в Сети практически сразу, люди сначала интересовались, что за спецоперацию проводят в их доме, а потом выложили картинку с автоматчиками на лавке у подъезда и на лестничной клетке. В квартире Стариковых в то утро был только старший сын, семья еще не вернулась с дачи. Пока их ждали, к дому стягивался народ. Прорвать круговую оборону не удалось ни адвокатам, ни местному депутату. Исключение сделали лишь для скорой, Юлии потребовалась помощь врачей. Это отсрочило выселение, но не остановило его. Все было кончено в тот же день. Спрашиваю Юлию: что же дальше? Она отвечает: будем жить на даче.

Уезжая от Новиковых, я и Марии задаю тот же вопрос: где будут жить после выселения, есть ли в Москве родственники? «Никаких, — отвечает женщина, — мы одни, и идти нам некуда». Кадастровая стоимость квартиры Новиковых — шесть миллионов рублей, оценена она в четыре, уйдет, как показывает практика, еще дешевле и нужным людям. А Новиковы и после продажи единственного жилья останутся должны.